前言

本文嘗試依從特區政府的立場和思路,來測算有多少香港社會人口能夠透過持續工作和儲蓄,實踐自力更生;自行解決65歲退休後的基本生活需要。

扶貧委員會於2015年12月發表的諮詢文件《退休保障前路共建:行政摘要》,有如下的預設立場(第4頁):「9.沿用世界銀行倡議的多根柱模式,香港的退休保障制度經多年演變後由多個計劃組成,並構成四根支柱(筆者按:欠第1根柱)。制度強調有能力工作的人士應自給自足,政府的角色是支援經濟上無法自助的長者。換言之,在職人士通過強積金強制性供款、自願性儲蓄或退休投資等,計劃自己及家人的退休生活(即第二、三及四支柱)。政府則利用稅收在社會保障計劃下進行財富再分配,通過不同的計劃向長者提供社會安全網或補助(即零支柱),並大幅資助公營房屋、醫療、院舍和社區照顧等服務,照顧長者的日常需要(即第四支柱)。這樣的安排較能確保制度在人口老化和維持香港低稅率和簡單稅制的情況下,長遠地持續運作(見圖 二)。

10.委員會認為香港應繼續採用多根支柱模式,確立多元的退休儲蓄或收入渠道,並輔以一系列的公共服務。為貫徹香港既定的社會福利和公共理財理念,委員會認為香港的退休保障制度應保留以下社會珍惜的固有價值和原則─

(a)透過持續工作和儲蓄實踐自力更生;

(b)鼓勵家庭成員互相支援;以及

(c)向有需要長者提供社會安全網。」

一、所有全職僱員都不能單靠強積金的積累來應付退休生活的基本需要

根據政府數據,2017年2月的最低生活保障的長者綜緩金平均是6,115元。換言之,一般的中下層收入的長者每月的消費開支最保守也要6,000元。推論長者退休後的總開支會是男女平均預期壽命87歲,退休生活平均22年,即160萬元以上(22年X12月X6,000元開支=160萬元),試問有多少長者可以積累達160萬元。就算是月入3萬元的在職人士(強積金供款上限),(3,000元X12月X35年=126萬元),以年均實質1.3%的增長35年最高額積累也只有159萬元 (2016年固定物價金額)。若進一步細緻分析,大學畢業生就業首數年,月入大多只及萬多元,一般要花十年才能獲月入3萬元以上。故高收入人士可被假設首十年就業平均月入2萬元,餘下25年才達強積金供款上限每月三千元。採用積金局程式推算:至65歲,個人強積金總積累最多也是150萬元,不足以解決22年退休生活的160萬元開支。更重要的是,未來五十年香港難以維持通脹率年均1.8%,即強積金的年均1.3%實質回報。換言之,差不多可以肯定說:強積金的最高積累估計是大約140萬元。試想22年退休生活中若出現健康問題,應付醫療需要,開支肯定不只160萬元的。

還有積累和開支必須考慮通脹因素,除非這140萬元的投資回報可追及通脹,否則每月6,000元的購買力會不斷下降。如果没有投資回報,要每月維持有6,000元的購買力,所需積累金額肯定要更多。現時除了特區政府發行與通脹掛鈎回報的債券(i Bond)外,市上没有任何金融產品能保證22年的投資回報追及通脹,或與當年通脹掛鈎的人壽儲蓄保險產品。

換言之所有在職人士,都不能單靠強積金的積累來應付退休生活的基本需要。更不要說現時的長者,因最多積累十數年,其中殘疾人士和家庭主婦更是没有強積金的保障。(強積金是在2001年實施的)因此,除了高薪人士(如月入5萬元以上,享有大額儲蓄外)及高級公務員享受高額的長俸外,絕大多數的人口都有經濟需要3,500元的養老金。說全民養老金欠缺針對性是不成立的(香港社保障學會,2016及2017)。

有些官員和個別學者提出可以實行終身公共年金,在65歲時只要投資100萬元,可確保每月領取5,800元,直至終老為止(細節有待政府公開交代)。但最大問題是它不是隨每年的通脹率來上調,15年後便損失(假設年均3%通脹)45%的購買力,剩回3,000元的購買力(2016年價格),怎樣保障養老?更重要的問題是140萬元資金的長者是不會把七成的積累全投入購買年金(因期間不能取回的),生怕剩下三成強積金積累不夠應付急時所需,如大病手術之用。因此終生公共年金幫不了月入3萬元的工作人士;即幫不了全港絶大多數僱員。

二、香港青年人要到35歲至44歲才能組成定型家庭和生活消費開支

為了作出精確的測算,我們必須作出一些假設來推算出一個定型的家庭,每月有那些消費,和可自行儲蓄多少到65歲退休後,能夠滿足單人或兩老的有尊嚴的生活開支需要。從而界定有多少長者是有經濟需要養老金過活。

由於已婚婦女必須在40歲前誕下1孩或2孩或多位孩子,故我們可以假設家庭定型的夫婦年齡約在40歲左右。由於早在40歲前便要雙方決定怎樣的家庭生活,當踏入35歲時,便要下決定購買房屋或租住房屋(或劏房),或屈身於父母家中。也要為每月生活開支,包括每日食用,外膳次數或周年旅遊,定出細緻安排和規劃。

因此我們可以選用35歲至44歲這個組別的收入分佈(見表一),和香港最新消費物價指數的每月各樣開支比重(見表二),推算其私下儲蓄能力,直至65歲開始退休時為計算上限。同時大學畢業生或副學士畢業生需用約10至15年時間 ,才爭取 到月入5萬元,也不是一件容易或必然的事情。(註:40歲前還要用部份儲蓄償還大學貸款,也應計算在內。)

三、25歲大學畢生估計首十年就業收入難有實質積累

四年本地大學學費連外出用膳和外遊開支,估計約40萬元。假設畢業後首十年就業平均月入兩萬元,十年合共240萬元。扣除工作後每月開支約八 千元(2014/15統計處統計每人每月平均開支為9,253元),另回饋父母和家庭援助;估計可積累90萬元。但用於購屋首期,婚禮婚宴,蜜月旅行和養育嬰孩,不會有甚麼積蓄。

四、假設月入5萬元的家庭每月最低開支為3.7萬元的合理性

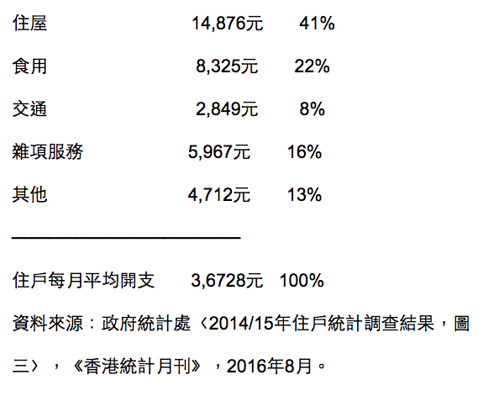

每月開支3.7萬元是根據統計處2014/15年度居住在私人房屋的住戶,每月平均開支額。(見表二)同時,我們可以試從住房和食物開支比重來測試其合理性。

(1)每月住屋開支平均是14,876元。

假設當事人計劃購入樓宇(這是組織獨立家庭必要的居 住需要),他必須在35歲前做銀行按揭,簡單化地不計其30年內的按揭額利息(保守的估計),它的住屋總開支只能是14,876元X12月X30年=536萬元,相信是足夠購入約四百平方呎的私人樓宇。(包括新樓或二手樓)

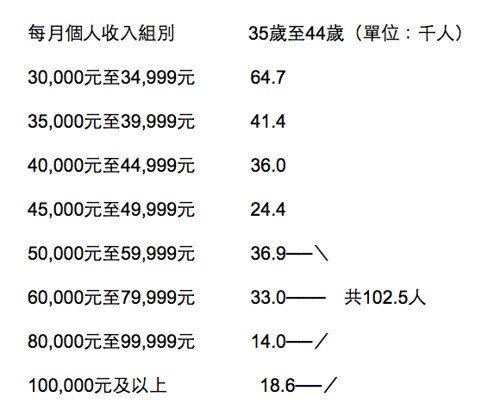

表一:2016年35歲至44歲高收入工作人士的 分佈

表二:居住私人房屋消費物價指數開支比重(2016年)

若選擇租住中產私樓,每月開支在1萬5千元,也是與現時租金實況相約;因為4人劏房的中產家庭大多租金也在萬多元以上。故每月萬五元住屋開支是完全有必要的。

(2)每月食用平均開支:8,325元

假設是4 人家庭(夫婦與兩子女),每日人均食物開支為8,325元÷4人÷30天=70元。以現時快餐店普通午餐或晚餐都在40元或50元以上,70元是僅僅足夠,没有甚麼迴旋空間。

若是3人家庭(兩成人和1小孩),每日人均食物開支為8,325元÷3人÷30天=93元。開支較鬆動;但若依從衞生署健康敎育建議,每天須進食兩份水果,已是20多元。若每週外膳一次,開支恐怕也是没有多大鬆動空間。

故月入是5萬元,是有能力按揭30年購入私樓和每月食用八千元。每月可省下積蓄1.3萬元,故假設月入5萬元的家庭,每月平均開支是約3.7萬元,是相當合理的 。

五、40歲戶主每月私下積蓄1.3萬元是否足夠自行解決自己和伴侶的退休基本生活需要?

假設未來25年的工資增長率與當年的通脹率相等同,即没有實質工資增長(這是非常保守的估算),40歲戶主可私下積累每月1.3萬元至65歲,合共390萬元(1.3萬元X12月X25年=390萬元)。(註:實况工資應是會不斷增長上調,但相信不會脫離月入5萬至10萬元以上的統計數據。)

390萬元的私人積蓄看似很龐大,但實質還有數個開支的需要 :

(一)戶主到50多歲時需要一大筆開支來供子女到外國升讀大學,(因為香港的大學學位不足及進入大學的門檻高)。

根據香港一些銀行或保險公司的估算,升讀英美澳和加拿大每年大學學費(學士學位)和食宿開支,每年平均達26.6萬港元。(英國18至46萬;澳洲20至34萬;美國28至35萬;加拿大8至24萬)(見中銀集團人壽保險有限公司,2017年4月)。4年攻讀的總開支為26.6萬元X4年=106萬元。若計算來回機票約需110萬元。

(二)政府統計處於2012年進行《退休計劃及老年經濟狀況》的主題性住戶統計調查,結果顯示約七成現正退休人士表示家人有為他們提供經濟支援,而家人每月所供給生活費中位數為4,000元(2012年價格)或4,500元(2016年價格)。假設維持不變,40歲戶主由35歲起至65歲,供養年長父母25年,也要支付4,500元X12月X25年=135萬元。

(註:再假設實行了3,500元養老金,子女也要每月供給2,500元給年長父母25年至自己65歲(因每月開支6,000元),2,500元X12月X25年=75萬元。再次證明實行養老金制度仍需要家庭成員互相支援,不會破壞中國文化傳統。)

因此,上列的數據指出:即使40歲戶主月入5萬元,每月儲蓄1.3萬元至65歲退休,最多也只能私下儲得145萬元。(390萬-135萬-110萬元=145萬元)不足夠供養年長父母25年和送一位子女去外國升讀大學4年;與及供養自己和伴侣往後的22年退休生活。因為連同戶主強積金140萬也只能自行積累285萬元(145萬元+140萬元),與各自的基本養老需要160萬元仍有落差。

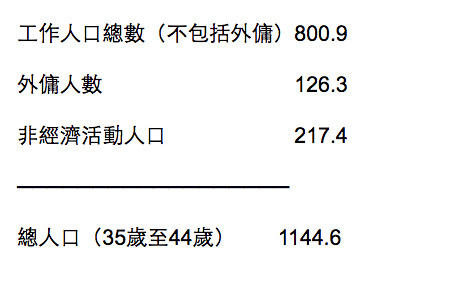

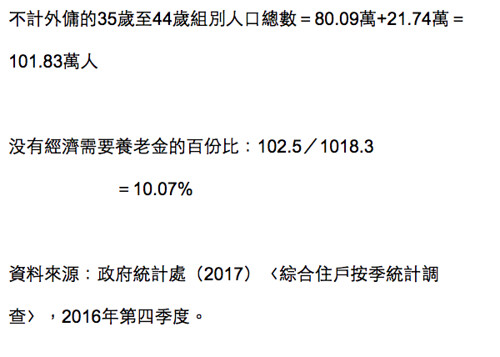

為了堅持一貫的保守估計,假設月入5萬元的40歲戶主,最終能採用不同方法來儲蓄或投資,用多元方法來節省開支,最後也有些少困難去自行解決自己和伴侶的退休生活需要。根據表一的數據:在35歲至44歲組別,月入5萬元以上約有10.25萬人 ,僅佔80萬工作 人口和 22萬非經濟活動人口的 10%。換言之,未來25年將有九成長者都有經濟需要3,500元養老金來渡過晚年。(穏重的做法,應以月入5.2萬元以上來計算)

六、假設雙職住戶合共月入5萬元,各有強積金積累,也只能勉強供養自己夫婦退休生活

上文已估計月入5萬元的家庭,至65歲時減除開支後,可私下儲蓄145萬元;連同戶主個人最高強積金積累140萬元,合共有資產285萬元和四百方呎自住物業;不足320萬元來應付兩老退休生活。穏重估計最少月入5.3萬元才足夠。

假若是雙職夫婦,男女各有強積金積累,即妻子也有月入2萬元以上,和丈夫月入3萬多元(較穏重是3.5萬元),合共月入5萬多元。換言之,妻子也能在強積金積累80萬元(正常情况下,女性平均工作年期是短過男性的35年),換言之,月入5萬元的夫婦,最高的儲蓄積累至65歲時,應是365萬元(285萬元+80萬元),是勉強能應付自己和伴侣的基本退休生活的需要320萬元,這是最理想境况。

因此較穩重的算法應以月入3.5萬元人數來計算,但必須扣除那些高收入女士,不結婚,不組織家庭,分居和喪偶或屬離婚的人士。也要扣除那些男士,未能娶得長期月入2萬元妻子(請原諒筆者性別歧視的定型案例)。同時,也要扣除那些婚後轉做家庭主婦,或短時間在家養育子女的父或母。保守估計未來25年,將有85%長者有經濟需要3,500元養老金來渡過晚年基本生活需要;他們不能單靠自食其力,現行強積金積累或自行儲蓄,來解決自已及伴侣的22年退休生活。

結語

上列的測算結果與周永新團隊研究結果相互脗合:「高齡津貼自1973年推行至今,無論金額多少,總有一成多合資格長者没 有領取,所以老年養老金是否設立審查機制,對整體財政影響不大。」(《香港大學研究報告》,2014年,第133頁)。換言之,香港特區政府有必要重新檢討採用分層資產審查或申報的方法來頒發不同層次的長者生活津貼做法。(見2017年施政報告第九章)因為任何分層次審查申報都會導致道德風險,導致長者私下進行資產轉移,最終破壞現行的自主自責儲蓄來改善退休生活 質素。因為超過千萬元資產的長者也可動用千萬多元購入住屋給兒女,只留下十數萬元來符合資格申領每月的長者生活津貼。因此,必須撤消長者生活津貼制度,推行全民養老金制度。(香社會保障學會,2013年)因為就算依從政府退休諮詢文件的預設立場之「有經濟需要原則」,政府未來25年也要為85%長者提供每月3,500元的劃一養老金(若計算這些長者還有22年預期壽命,保守估計未來47年也要為85%長者提供每月3,500元的養老金制度)。

參考文獻

- 扶貧委員會(2015):《退休保障前路共建:行政摘要》。

- 中銀集團人壽保險有限公司(2017):《如何為你的孩子規劃人生?》(香港:2017年4月編印)。

- 《中國社會保險法解讀》(北京:中國法制出版社,2010年11月)。

- 香港大學社會工作及社會行政學系(2014):《香港退休保障的未來發展研究報告》(香港, 2014年)。

- 《香港退休保障的未來發展研究》(香港:2014年)。

- 香港社會保障學會(2013):〈没有公平公道的香港長者生活津貼〉,刊於:《社會保障與民生幸福──第十二屆海峽兩岸社會保障制度學術研討會》(中國蘇州,2013年10月17至18日),第18-21頁。

- 香港社會保障學會(2016):〈數據總結證全民養老金能解決香港政府四大憂慮並能達致五項退休保障目標〉,刊於:《社會保障論文集2017》(香港, 2017年),第19-30頁。已於2016年6月18日提交香港特區政府勞工及福利局和扶貧委員會。

- 香港社會保障學會(2017):〈15個參數皆能推高全民養老金2064年的1600億元盈餘〉(香港, 2017年5月15日)。

- 政府統計處物價統計科(2016):〈2014/15年住戶開支統計調查結果〉,載《香港統計月刊》(香港:2016年8月)。

- 政府統計處(2017):〈綜合住戶統計調查結果報告〉,(香港:2016年第四季)。